Grundsätzliches und Intention

Im Rahmen diverser Besteuerungsanlässe des Erbschaft- und Schenkungssteuergesetztes (EStG) ermitteln die Finanzbehörden den Wert eines Gesamtunternehmens oder von Unternehmensanteilen mittels des vereinfachten Ertragswertverfahrens.

Das vereinfachte Ertragswertverfahren gilt aufgrund des geringen Ermittlungsaufwandes, der kosteneffizienten Ermittlung und der Anwendbarkeit auf Personen-, Kapital- und Einzelunternehmen als ein beliebtes Verfahren zur Bestimmung des Unternehmenswertes.

Im Folgenden erläutern wir das Vorgehen, welche Schwachstellen durch die Simplizität entstehen und zeigen Alternativen zur Reduzierung der Besteuerungsgrundlage auf.

Das Vorgehen des vereinfachten Ertragswertverfahrens

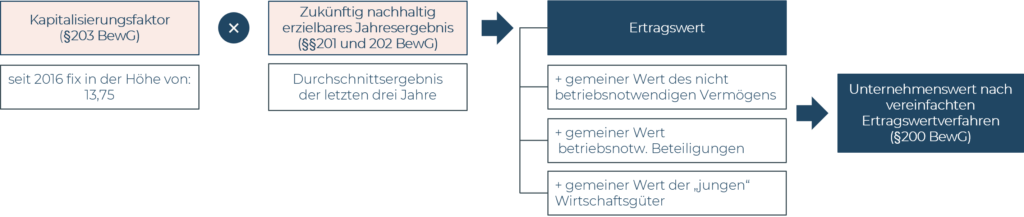

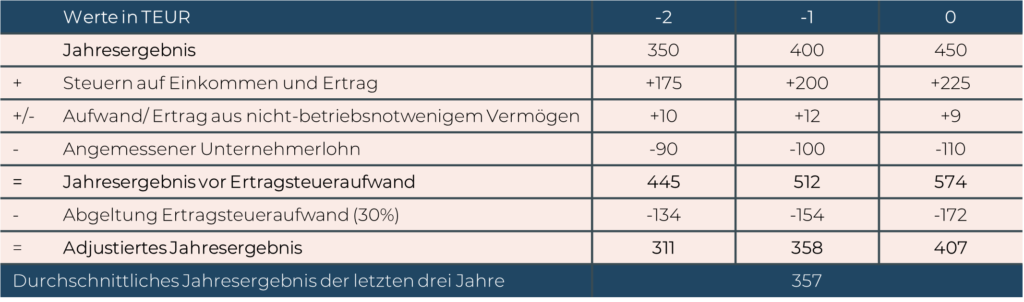

Mittels einer Betrachtung der durchschnittlich erzielten Jahresergebnisse der letzten drei Geschäftsjahre wird ein nachhaltiger Ertrag des Unternehmens prognostiziert. Dieser wird im Anschluss mit einem fixen Kapitalisierungsfaktor (§203 BewG) multipliziert. Der Unternehmenswert nach vereinfachtem Ertragswertverfahren ergibt sich anschließend durch Adjustierungen nicht-operativer Bilanzpositionen.

Im Folgenden haben wir für Sie zusätzlich zur Darstellung des allgemeinen Schemas eine beispielhafte Herleitung des nachhaltigen Jahresergebnisses aufbereitet. Hiermit möchten wir Ihnen verdeutlichen, wie das zukünftig, nachhaltig zu erzielende Ergebnis auf Basis der vergangenen Geschäftsjahre ermittelt wird.

Kritikpunkte und unsere Alternative

Folgend haben wir Kritikpunkte ausgearbeitet, die sich aus der Einfachheit des Bewertungsverfahrens ergeben und bei den Steuerpflichtigen zu erhöhten Forderungen der Finanzbehörden resultieren können.

Seit 2008 hat sich die Unternehmensbewertung gem. den „Grundsätzen zur Durchführung von Unternehmensbewertungen (IDW S1)“ als die allgemein anerkannte Alternative zum vereinfachten Ertragswertverfahren etabliert.

Die Bewertung erfolgt dabei auf den zukünftigen Mittelzuflüssen, die für Investoren, Nachfolger und Unternehmen relevant sind. Darüber hinaus werden die Kapitalkosten individuell bspw. unter Berücksichtigung der Verschuldung ermittelt. Dadurch werden die Branchenzugehörigkeit sowie weitere Spezifika des Bewertungsobjektes berücksichtigt.

Außerdem fließt durch die zahlungsstromorientierte und nicht rein ergebnisbasierte Unternehmensbewertung bspw. das Investitionsverhalten ebenfalls in den Unternehmenswert ein.

Durch die zukunftsorientierte Bewertung besitzt das Unternehmenswachstum einen erheblichen Einfluss auf die Bewertung.